Thuế Nhập Khẩu Và Thuế Vat

Hạch toán thuế VAT hàng nhập khẩu là nghiệp vụ khó đối với kế toán mới vào nghề. Mỗi sai sót có thể dẫn đến thiệt hại nghiêm trọng về tài chính. Bài viết sau sẽ giúp kế toán nắm rõ hơn về nghiệp vụ cũng như các điểm cần lưu ý khi hạch toán thuế VAT hàng nhập khẩu.

Hạch toán thuế VAT hàng nhập khẩu là nghiệp vụ khó đối với kế toán mới vào nghề. Mỗi sai sót có thể dẫn đến thiệt hại nghiêm trọng về tài chính. Bài viết sau sẽ giúp kế toán nắm rõ hơn về nghiệp vụ cũng như các điểm cần lưu ý khi hạch toán thuế VAT hàng nhập khẩu.

Quy định về giảm thuế nhập khẩu hiện nay tại Việt Nam

– Hàng hóa nhập khẩu đang trong quá trình giám sát của cơ quan hải quan theo quy định tại Luật hải quan năm 2014 và các văn bản hướng dẫn thi hành, nếu bị hư hỏng, mất mát do nguyên nhân khách quan được giảm thuế theo quy định tại khoản 1 Điều 18 Luật thuế xuất khẩu, thuế nhập khẩu.

– Hồ sơ đề nghị giảm thuế, gồm:

– Thủ tục, thẩm quyền giảm thuế:

+ Trường hợp hồ sơ đầy đủ theo quy định, Cục Hải quan có trách nhiệm lập hồ sơ, kiểm tra thông tin, thẩm định tính chính xác, đầy đủ của hồ sơ và gửi Tổng cục Hải quan trình Bộ Tài chính quyết định giảm thuế hoặc thông báo cho người nộp thuế biết lý do không thuộc đối tượng giảm thuế, số tiền thuế phải nộp trong thời hạn 15 ngày, kể từ ngày tiếp nhận đầy đủ hồ sơ. Hồ sơ chưa đầy đủ thì cơ quan hải quan thông báo cho người nộp thuế trong thời hạn 03 ngày làm việc, kể từ ngày tiếp nhận hồ sơ.

+ Trường hợp cần kiểm tra thực tế đối với hàng hóa đã qua khu vực giám sát hải quan để có đủ căn cứ giải quyết giảm thuế thì ban hành quyết định kiểm tra sau thông quan tại trụ sở người nộp thuế; trên cơ sở đó, thực hiện các công việc quy định tại điểm này trong thời hạn tối đa là 40 ngày kể từ ngày nhận đủ hồ sơ.

Trên đây là tư vấn của Luật Sư X về vấn đề “Thuế nhập khẩu thông thường và thuế nhập khẩu ưu đãi được quy định như thế nào?“. Chúng tôi hy vọng rằng bạn có thể vận dụng các kiến thức trên để sử dụng trong công việc và cuộc sống.

Để biết thêm thông tin chi tiết và nhận thêm sự tư vấn, giúp đỡ khi có nhu cầu về các vấn đề liên quan đến quy định soạn thảo mẫu đơn xin tạm ngừng kinh doanh; thủ tục giải thể công ty cổ phần; cách tra số mã số thuế cá nhân; hợp pháp hóa lãnh sự Hà Nội; tờ khai trích lục hộ tịch; hoặc muốn sử dụng dịch vụ tạm ngừng kinh doanh, thủ tục xin hợp pháp hóa lãnh sự của chúng tôi; mời quý khách hàng liên hệ đến hotline để được tiếp nhận.

Facebook: www.facebook.com/luatsuxTiktok: https://www.tiktok.com/@luatsuxYoutube: https://www.youtube.com/Luatsux

– Hàng hóa vận chuyển quá cảnh hoặc mượn đường qua cửa khẩu, biên giới Việt Nam, hàng hóa chuyển khẩu theo quy định của Chính phủ.– Hàng hóa viện trợ nhân đạo, hàng hóa viện trợ không hoàn lại.– Hàng hóa từ khu phi thuế quan xuất khẩu ra nước ngoài, hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chi sử dụng trong khu phi thuế quan, hàng hóa đưa từ khu phi thuế quan này sang khu phi thuế quan khác.– Hàng hóa là phần dầu khí thuộc thuế tài nguyên của Nhà nước khi xuất khẩu.

-. Thời hạn nộp thuế quy định tại Điều 9 Luật thuế xuất khẩu, thuế nhập khẩu áp dụng đối với hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế theo quy định của pháp luật về thuế.– Bảo lãnh tiền thuế đối với hàng hóa xuất khẩu, nhập khẩu thực hiện theo quy định hiện hành (trừ Điều kiện bảo lãnh).– Trường hợp sử dụng hình thức đặt cọc tiền thuế nhập khẩu đối với hàng hóa kinh doanh tạm nhập, tái xuất trong thời hạn tạm nhập, tái xuất (bao gồm cả thời gian gia hạn), người nộp thuế phải nộp một Khoản tiền tương đương số tiền thuế nhập khẩu của hàng hóa tạm nhập vào tài Khoản tiền gửi của cơ quan hải quan tại Kho bạc nhà nước

Hàng hóa xuất khẩu, nhập khẩu của tổ chức, cá nhân nước ngoài được hưởng quyền ưu đãi, miễn trừ tại Việt Nam trong định mức phù hợp với Điều ước quốc tế mà Cộng hòa xã hội chủ nghĩa Việt Nam là thành viên; hàng hóa trong tiêu chuẩn hành lý miễn thuế của người xuất cảnh, nhập cảnh; hàng hóa nhập khẩu để bán tại cửa hàng miễn thuế.

Đối tượng nào chịu thuế và không chịu thuế VAT?

Tại Luật thuế giá trị gia tăng 2008 và các văn bản luật khác đã quy định chi tiết về đối tượng chịu thuế và đối tượng không chịu thuế VAT. Căn cứ vào đó, có thể chỉ ra một số đối tượng như sau:

Tại Điều 3 của Luật thuế giá trị gia tăng 2008 và hướng dẫn chi tiết tại điều 2 Thông tư số 219/2013/TT – BTC đã nêu rõ đối tượng chịu thuế VAT. Cụ thể:

“Đối tượng chịu thuế giá trị gia tăng (GTGT) là hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài), trừ các đối tượng không chịu thuế GTGT theo quy định”.

Tại Điều 5 của Luật thuế giá trị gia tăng 2008 và tại Điều 5 của Văn bản hợp nhất số 01/VBHN-VPQH ngày 28/04/2016 đã quy định chi tiết về đối tượng không chịu thuế giá trị gia tăng. Căn cứ vào điều khoản đó, có thể chia ra 5 nhóm đối tượng không phải chịu thuế như:

Để nắm được chính xác các đối tượng không chịu thuế VAT theo quy định, bạn có thể tìm đọc Luật thuế giá trị gia tăng 2008 (Điều 5) và Văn bản hướng dẫn số 01/VBHN-VPQH (Điều 5). Tại Điều khoản này đã quy định chi tiết các đối tượng không chịu thuế giá trị gia tăng theo quy định mà bạn có thể áp dụng vào tình huống thực tế.

Đối tượng chịu thuế và không chịu thuế giá trị gia tăng theo quy định

Để biết được ai là người phải nộp thuế giá trị gia tăng theo quy định, bạn có thể tìm hiểu tại Điều 3 của Thông tư số 219/2013/TT-BTC ngày 31/12/2013. Căn cứ vào Thông Tư, có thể liệt kê những người nộp thuế giá trị gia tăng như sau:

Người nộp thuế VAT là tổ chức, cá nhân sản xuất, kinh doanh, hàng hóa, dịch vụ chịu thuế giá trị gia tăng ở Việt Nam, không phân biệt ngành nghề, hình thức và tổ chức kinh doanh. Ngoài ra, những cá nhân, tổ chức nhập khẩu hàng hóa, mua dịch vụ từ nước ngoài thuộc đối tượng chịu thuế giá trị gia tăng thì phải nộp thuế VAT. Bao gồm:

Quy định về cơ sở thường trú và đối tượng không cư trú thực hiện theo pháp luật về thuế thu nhập doanh nghiệp và pháp luật về thuế thu nhập cá nhân.

Thuế suất thuế giá trị gia tăng như thế nào?

Hiện nay, tại Điều 8 của Văn bản hợp nhất số 01/VBHN-VPQH ban hành ngày 28/04/2016 đã quy định chi tiết về thuế suất thuế giá trị gia tăng. Theo đó, hiện nay thuế suất thuế VAT đang có ba mức là 0%, 5% và 10%. Mỗi mức thuế suất được áp dụng cụ thể với từng hàng hóa, dịch vụ nên bạn cần tìm hiểu kỹ để biết được loại hàng hóa vận chuyển chịu thuế suất thuế giá trị gia tăng là bao nhiêu.

Căn cứ vào quy định trên, có thể nêu cụ thể một số trường hợp như sau:

Vì vậy, để nắm được chi tiết mức thuế suất cho từng hàng hóa, dịch vụ cụ thể, bạn nên tìm đọc tại Điều 5 của Văn bản hợp nhất số 01/VBHN-VPQH.

3 mức thuế suất thuế giá trị gia tăng hiện nay

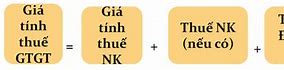

Cách tính thuế giá trị gia tăng đối với hàng nhập khẩu

Đối với hàng hóa nhập khẩu, cách tính thuế giá trị gia tăng đã được quy định chi tiết, cụ thể trong văn bản luật liên quan. Theo đó, giá tính thuế VAT hàng nhập khẩu đã được quy định tại Điều 7 của Văn bản hợp nhất số 01/VBHN-VPQH ban hành ngày 28/04/2016.

Cụ thể: “Đối với hàng hóa nhập khẩu là giá nhập tại cửa khẩu cộng với thuế nhập khẩu (nếu có), cộng với thuế tiêu thụ đặc biệt (nếu có) và cộng với thuế bảo vệ môi trường (nếu có). Giá nhập tại cửa khẩu được xác định theo quy định về giá tính thuế hàng nhập khẩu”.

* Công thức tính thuế giá trị gia tăng của hàng nhập khẩu:

Thuế GTGT của hàng nhập khẩu = (giá tính thuế nhập khẩu + thuế nhập khẩu (nếu có) + thuế tiêu thụ đặc biệt (nếu có) + thuế bảo vệ môi trường (nếu có) ) x thuế suất thuế giá trị gia tăng

Bài viết trên đây của Thông Tiến Logistics đã tổng hợp thông tin chi tiết về thuế VAT. Hy vọng chia sẻ này đã giúp bạn hiểu rõ hơn về thuế giá trị gia tăng và cách tính thuế đối với hàng nhập khẩu.

* Lưu ý: Mọi thông tin trong bài viết chỉ mang tính chất tham khảo. Tùy từng thời điểm và đối tượng khác nhau mà nội dung trên không còn phù hợp do những thay đổi trong chính sách của pháp luật. Do đó, bạn cần chú ý cập nhật thêm nhiều văn bản luật mới để hiểu rõ hơn về nội dung này.

Chào Luật sư, Luật sư có thể cho tôi biết thuế nhập khẩu thông thường và thuế nhập khẩu ưu đãi được quy định như thế nào? Tôi xin chân thành cảm ơn luật sư rất nhiều vì đã trả lời câu hỏi của tôi.

Cảm ơn bạn đã gửi câu hỏi về cho chúng tôi. Mỗi loại mặt hàng nhập vào Việt Nam sẽ bị áp dụng những loại thuế nhập khẩu khác nhau tuỳ thuộc vào nơi xuất xứ của loại hàng hoá đó. Trong đó có 02 loại thuế nhập khẩu được áp dụng nhiều nhất là thuế nhập khẩu thông thường và thuế nhập khẩu ưu đãi. Vậy theo quy định của pháp luật Việt Nam về thuế nhập khẩu thì 02 loại thuế là thuế nhập khẩu thông thường và thuế nhập khẩu ưu đãi được quy định như thế nào?

Để có thể cung cấp cho bạn thông tin về việc thuế nhập khẩu thông thường và thuế nhập khẩu ưu đãi được quy định như thế nào? LuatsuX mời bạn tham khảo bài viết dưới đây của chúng tôi.

Luật thuế xuất khẩu, thuế nhập khẩu 2016

Thuế nhập khẩu là loại thuế gián thu, thu vào các loại hàng hóa được phép nhập khẩu qua biên giới Việt Nam.

Các loại thuế nhập khẩu tại Việt Nam như: